купить игровое кресло — Игровые кресла купить в интернет-магазине HOFF. 🚚 Быстрая доставка по Москве, Санкт-Петербургу и всей России.

Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

Чем покрасить МДФ панели

МДФ панели – это строительный материал, предназначенный для финишной отделки помещений, облицовки фасадов корпусной мебели или стен, его производят из древесной стружки низкой или средней толщины....

Читать далее

Чем резать панели ПВХ

Как поклеить декоративный кирпич

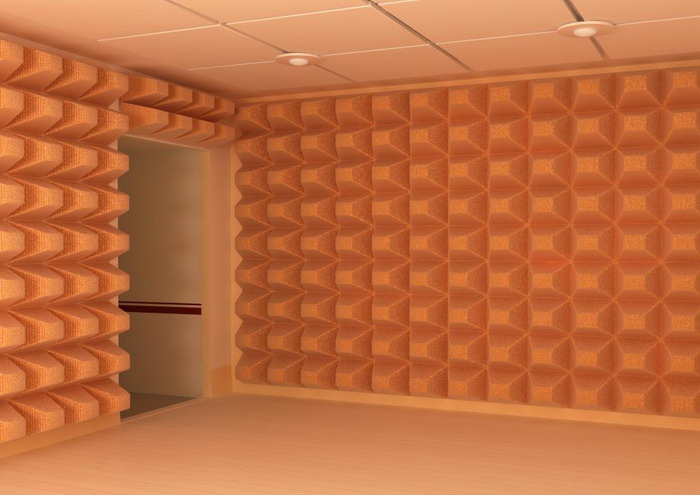

Как крепить панели ПВХ к стене

Как крепить панели МДФ к стене

Как клеить панели ПВХ на стену жидкими гвоздями

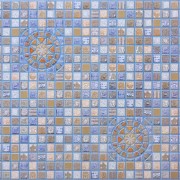

Стеклянные панели – это?

Стеновые панели ПВХ: свойства и характеристики

Виды подогрева воды в бассейне

Выбираем источник бесперебойного питания для циркуляционного насоса отопления

Водяные теплые полы своими руками: схема укладки, технология монтажа

Газовые колонки bosch. проточный водонагреватель бош

Рекомендуем

Обновления

Статьи

Экскаваторы: виды, применение, плюсы и минусы, обзор и сравнение спецтехники

Статьи

Экскаваторы: виды, применение, плюсы и минусы, обзор и сравнение спецтехники

Экскаваторы играют ключевую роль в сфере строительства и гражданского инжиниринга, обеспечивая эффективную...

Прочие панели

Эффективная линия: производство потол

Прочие панели

Эффективная линия: производство потол

В мире строительных материалов современные технологии играют ключевую роль, открывая перед нами широкий...

Статьи

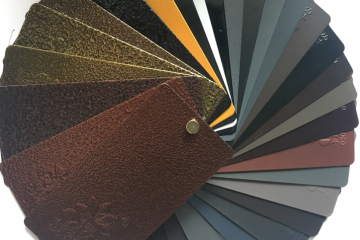

Эпоксидно-полиэфирные порошковые краски: идеальны для ремонта на металле, дереве и пластике!

Статьи

Эпоксидно-полиэфирные порошковые краски: идеальны для ремонта на металле, дереве и пластике!

В мире современных отделочных материалов эпоксидно-полиэфирные порошковые краски стали неотъемлемой...

Статьи

Секреты монтажа натяжных потолков: достигните оптимального качества и эстетики в ремонте!

Статьи

Секреты монтажа натяжных потолков: достигните оптимального качества и эстетики в ремонте!

Приступая к ремонту своего жилища, многие из нас стремятся не только к практичности и функциональности,...

Статьи

Онлайн-радио: Музыкальное Разнообразие в Вашем Плейлисте!

Статьи

Онлайн-радио: Музыкальное Разнообразие в Вашем Плейлисте!

В мире, насыщенном передовыми технологиями и бескрайним многообразием музыкальных направлений, возможность...

Статьи

Уникальные дома из клееного бруса: комфорт, экология, долговечность – идеальное сочетание для вашего дома.

Статьи

Уникальные дома из клееного бруса: комфорт, экология, долговечность – идеальное сочетание для вашего дома.

В мире современного строительства все больше внимания уделяется выбору материалов для создания долговечных...

Статьи

Геокуполи для ресторанов, кемпинга, мероприятий: стиль, комфорт, надежность!

Статьи

Геокуполи для ресторанов, кемпинга, мероприятий: стиль, комфорт, надежность!

В мире современного дизайна и строительства все большее внимание уделяется инновационным...

Статьи

Выбирайте вечерние наряды для подружек невесты с умом

Статьи

Выбирайте вечерние наряды для подружек невесты с умом

Выбор идеального вечернего платья для подружек невесты — это не только важный этап подготовки к свадьбе,...